ATFX港股:银行板块指数贴近历史次高点,高股息率成最大亮点

6月12日,港股市集银行板块触底反弹,同期的恒生指数仍在迭创短期新低。适度本日,银行板块累计反弹幅度达到4.8%,市价贴近5月22日变成的历史次高点,同期恒生指数却出现了1.78%的跌幅。比较来看,银行板块近期进展强于大盘,多头结构相识且具有持续性,在“高股息率”观念的带动下,中短期有望持续强势情景。

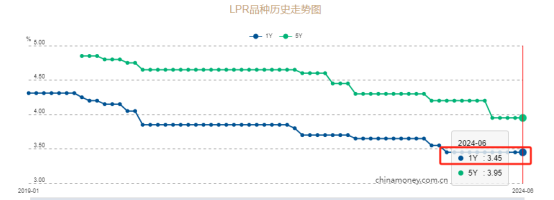

银行板块内规模最大的个股是工商银行,总市值达到1.7万亿港元。2023年7月6日,工商银行进行最新一次分成,分成金额为每股派0.329236港元,畴昔一日的收盘价3.781港元策画股息率为8.7%,处于极高水平。香港在履历一轮密集加息后,最新基准利率为5.75%,比拟工行的股息率低了295基点。内地一年期LPR利率为3.45%,低于工行股息率525基点。据此判断,工行的股息率在货币市集存在极强的竞争力。长周期看,2006年以来,A股市集的工商银行股价最高点9元,最低点3.13元,呈现出昭彰的震憾态势。比拟其他热点个股的股价“心急火燎”操作工商银行股价赚钱的可能性更高。

银行板块具有某种“避险属性”,熊市周期股价进展坚挺,不可仅依赖“净息差”的观念研判后市发展。2020年末,内地一年期LPR利率为3.85%,股市配资过程五次降息后,最新利率跌至3.45%。不错看出,东谈主民银行正在实施颠倒正经的宽松货币战略,降息的次数和点数王人颠倒克制。跟着银行端贷款利率下落(被迫奴婢LPR利率),银行的净息差会不断收窄,因为入款端利率的下落具有滞后性和刚性,很难跟着LPR同行径整。只看净息差的话,很容易得出银行板块长周期走弱的判断,但这与银行股大反弹的本体情况严重不符。银行板块还具有“避险属性”,尤其是在大盘走熊的情况下。避险属性的变成,便是基于银行板块的高股息率和长周期震憾两大特征。唯独银行板块股价跌到正对低点,股息率就一定会增长至相对高点。跟着新资金追赶高股息率,银行股的避险属性随之被引发。

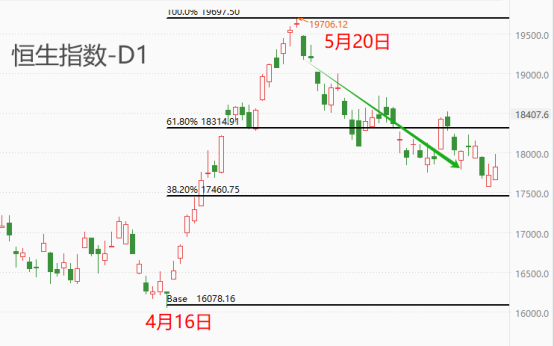

天然银行板块的强势情景关于恒生指数、上证指数具有提欢乐用,但由于房地产板块的跌幅更权臣,导致大盘指数很难与银行板块指数共振性走强。时间角度看,恒生指数在5月20日驱动回调,适度现在累计跌幅超8%;上证指数在合并天驱动回调,适度现在累计跌幅超5%。两者的市价均已插足0.382~0.618的强撑捏区域,现在筑底结构尚未出现,0.382分位能否起到有限撑捏作用仍存不笃定性。

风险辅导、免责条目、绝顶声明:

市集有风险,投资需严慎。以上内容仅代表分析师个东谈主不雅点,不组成任何操作残暴。请勿将本解释视为独一参考依据。在不同期期,分析师的不雅点可能发生变化,更新内容不会另行见告。